“FIOD neemt 900.000 euro en 34 auto’s in beslag in onderzoek naar btw-fraude”.

Zomaar een kop van een recent nieuwsbericht van de NOS. De internationale autohandel krijgt bijzondere aandacht van de Belastingdienst. De autobranche is namelijk een makkelijk slachtoffer voor carrouselfraude. Carrouselfraude is een manier van btw-fraude en komt in veel vormen voor. Daarnaast geldt er een zware bewijslast voor het mogen toepassen van 0% bij levering naar een ondernemer in een ander EU-land. Zowel kopers als verkopers zijn daarom extra op hun hoede. Eerder schreef ik al over btw problemen bij import. Vandaag deel 2: de carrouselfraude en welke gevolgen dit ook voor bonafide ondernemers kan hebben.

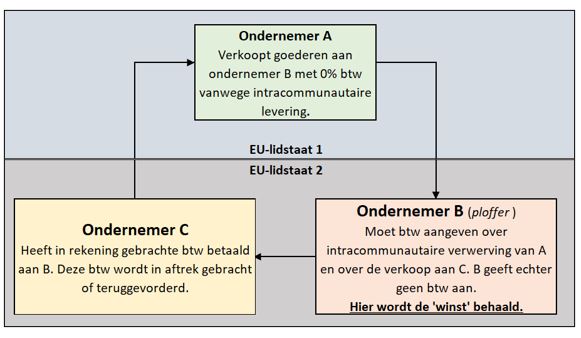

Met een voorbeeld zal ik duidelijk maken hoe carrouselfraude kan verlopen. Ondernemer A verkoopt vanuit EU-lidstaat 1 auto’s aan ondernemer B in EU-lidstaat 2. Deze levering vindt plaats met 0% btw omdat het een intracommunautaire levering betreft (dat wil zeggen onderling tussen landen in de Europese Unie). Ondernemer B zou zelf de btw hierover moeten aangeven en afdragen maar doet dat niet. Vervolgens verkoopt ondernemer B de auto’s door aan ondernemer C die is gevestigd is in dezelfde EU-lidstaat als ondernemer B. In sommige gevallen begint hier het feest van voor af aan en dan is sprake van een volmaakt carrousel waarin de fraude telkens opnieuw plaatsvindt. Nadat ondernemer B de auto’s heeft verkocht, verdwijnt deze van de radar. Dat wordt vaak ‘ploffen’ genoemd. De ‘ploffer’ heeft nu aan twee kanten ‘winst’: hij draagt de btw over de intracommunautaire verwerving niet af en daarnaast wordt ook de ontvangen btw op de doorverkoop aan ondernemer C niet afgedragen.

Het spreekt in dit voorbeeld voor zich dat ondernemer B willens en wetens frauduleus handelt. In sommige gevallen zijn ook ondernemer A en C zich van de fraude bewust en werken ze samen in de fraude. Het is echter goed mogelijk dat ondernemer A en C zich van geen kwaad bewust zijn. Zij maken dan, zonder dat zij dat willen, deel uit van een carrousel waarin fraude wordt gepleegd.

Er is de Belastingdienst veel aan gelegen om carrouselfraude op het spoor te komen. Carrouselfraude is namelijk bijzonder lucratief en de praktijk wijst uit dat het lastig te bestrijden is. Daarom richt de Belastingdienst de pijlen niet enkel op de ondernemingen die fraude organiseren. Ook als u te goeder trouw handelt kunt u worden geconfronteerd met maatregelen. Als de Belastingdienst van mening is dat u wist of had moeten weten dat uw leveranciers of afnemers btw-fraude pleegden, kunt u een naheffingsaanslag opgelegd krijgen. Daarnaast horen zelfs vergrijpboetes of vervolging door het OM tot de mogelijkheden.

Voordat de Belastingdienst u kan confronteren met een naheffingsaanslag moeten wel eerst twee stappen worden genomen. Allereerst moet de Belastingdienst bewijzen dat er sprake is van een handelsketen waarin btw-fraude is gepleegd. Als dat lukt, moet de Belastingdienst ook nog aantonen dat u wist of had moeten weten dat u deelnam in een fraude-keten. Er is hier sprake van een tweetrapsraket: als de Belastingdienst niet slaagt in het bewijzen van de fraude, kan ook niet worden aangetoond dat u wist of had moeten weten van de fraude. De crux voor u zit hem voornamelijk in het “wist of had moeten weten van de fraude”.

Om te voorkomen dat de Belastingdienst slaagt in de stelling dat u wist of had moeten weten van de fraude, is het van belang dat u aan kunt tonen dat u in redelijkheid ‘niet wist of had moeten weten’ van frauduleus handelen.

Het belang hiervan kan groot zijn. De naheffingstermijn bedraagt vijf jaar en carrouselfraude vindt doorgaans plaats in handelsketens waarin goederen met een hoge waarde worden verhandeld. Dus als u een naheffingsaanslag krijgt opgelegd, kan dit om serieuze bedragen gaan. Als blijkt dat u inderdaad met een frauduleuze leverancier of afnemer heeft gehandeld, zal deze waarschijnlijk niet meer bereikbaar zijn om de nageheven btw op te verhalen. Als u dan in ieder geval kunt aantonen dat u in redelijkheid niet wist of had moeten weten dat uw leverancier of afnemer fraudeerde, kan de Belastingdienst geen naheffingsaanslag aan u opleggen. Zo voorkomt u dat u wordt geconfronteerd met de gevolgen van de fraude van een ander.

Klinkt een aanbod te mooi om waar te zijn? Vaak is het dan ook zo. Wees daarom alert op aanwijzingen van onregelmatigheden.

Verder kunt u de volgende zaken onderzoeken:

Handelt u veel met ondernemers in andere EU-landen? Laat u niet verrassen door een naheffingsaanslag! Neem bij vragen gerust contact met ons op.

G. (Govert) Meerkerk

Belastingadviseur

gmeerkerk@vanreeacc.nl

In de automotive-sector is voorraad een van de grootste posten op de balans. Auto’s, onderdelen en accessoires vormen een flinke investering. Dit maakt voorraadwaardering een belangrijk aandachtspunt – niet alleen

In een eerdere blog gingen wij al in op de nieuwe limiet van € 3.000 voor contante betalingen en wat dit betekent voor de automotive sector. Inmiddels is er meer

Prinsjesdag 2025: wat betekent dit voor u als ondernemer in de automotive? Op Prinsjesdag presenteerde het kabinet de Miljoenennota en het Belastingplan 2026. Het kabinet is demissionair. Dit betekent dat